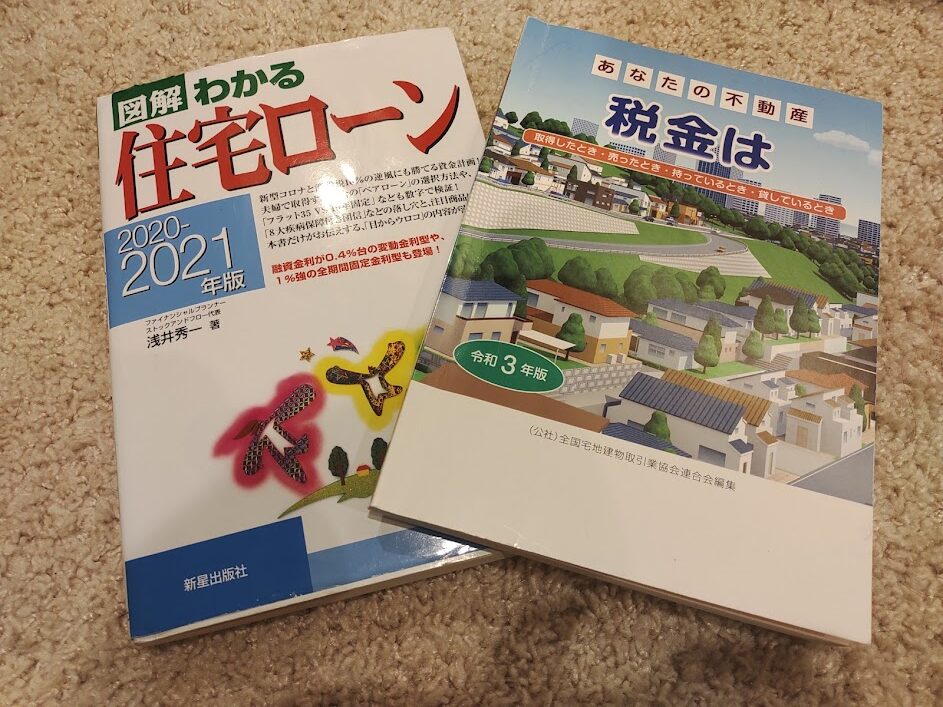

”マイホーム”選びに重要な住宅ローンって?!

今回の記事では”マイホーム”を購入するにあたり、多くの人が利用する住宅ローンに関する情報を中心に書いていきます。

僕自身が最近住宅ローンの審査を行った為、身に染みて感じたに重要な点をメリット・デメリットを踏まえながら書いていきます。

前回のブログでも少しお伝えしました↓

住宅ローンには多くの種類がある

ほとんどの金融機関が取り扱う全期間固定金利型のフラット35や財形住宅融資。

多くの方が利用する民間融資の銀行・金融機関系(大手・地銀・信金など)。

金利の低いネット銀行の住宅ローンもあります。

さてみなさんはどうやって数多くの金融機関から住宅ローンの機関を決めているのでしょうか?!

多くのサイトやHPで上記の住宅ローンのメリット・デメリットを紹介されていると思うので、

ここからは僕自身が関わった金融機関のものを中心に説明していきます。

僕自身12の金融機関で住宅ローン仮審査をしました・・・💦

なぜかというと・・・

マイホーム購入を決めて不動産屋さんの提携先の住宅ローン審査を同時に4つ申し込みました。

(大手の三菱UFJ・三井住友・三井住友信託の3行と地方銀行1行)

上記に加えて務めている会社の方に紹介してもらった金融機関の地方銀行1行と信用金庫を2行。

すでに7個の金融機関で多いなぁと思っていましたがネット銀行も金利が安いと聞いていたため、

住信SBIネット銀行とauじぶん銀行の2つも申し込みました。

更に・・・

事情があり不動産屋さんを変更したことにより、こちらの不動産屋さんでも3つの金融機関で仮審査を依頼💦

(地方銀行2行と農協系金融機関1行)

各金融機関の特徴と条件は?(住宅ローンの内容)

ここからは各金融機関のローンの条件と特徴について説明します。

僕の場合は金利を変動金利タイプと設定しました。

僕が仮審査を受けた金融機関の情報となります、地銀・信金については具体的な機関名は伏せます。

(金利に関しては、借入条件や個人の状況等によります)

- 大手金融機関

金利は0.45程度~0.5%程度

大手金融機関だけあって、個人の収入やローン支払い能力を源泉徴収票等で判断しているようです。

前回のブログでも記載しましたが、不動産屋さんとの提携ローンを適用する金利の場合は

上記0.4~0.5%程度になるとのこと。

この為提携先の不動産屋さんでない場合(僕のように不動産屋さんを変更)は、上記金利に+0.2%されることがありました。

大手金融機関に限りませんが、提携ローンには十分注意してください。

大手金融機関の場合は、全国各所に実店舗がある為いつでも相談しやすいですね。

また金融機関により様々な特徴・メリットがあります。

UFJ

金利+0.3%で7大疾病を付帯、ビックカメラやアート引越センター等の引越に伴う割引特典、

セコムやアルソックなどの住宅警備保障割引、ポンタポイントが貯められる等

三井住友信託銀行

クレジットカードを作ると金利▲0.01%、NISA口座移管で金利▲0.01%、

投資信託積立で▲0.03%等。

(僕は別の金融機関でNISA口座や投資信託を行っているため、あまり利点を感じず・・) - ネット銀行

金利は0.3%~0.4%前半

ネット銀行の一番のメリットは金利がズバ抜けて低いことです!

実店舗を持たない分、経費が掛からないことが金利が低い理由かと思います。

更にネット銀行というだけあって、審査の時間がとても速い!

実店舗の金融機関は最短で3日かかりましたが、SBIに至っては数時間で結果来ました!

僕自身が中古物件で購入を予定し、翌月末に引き渡しでありました。

そのためメール等のやり取りが必要なネット銀行は、最終候補に残りませんでした。

不動産屋さんからの話ではありますが、ネット銀行は融資実行までに時間がかかるとか、

仮審査を通過してもローンの本審査で落ちることが多いなどマイナス情報を聞いていたのも

最終候補に残らなかった理由の一つです。

今思えば不動産屋さんの作戦にマンマと掛かったのかとも思います(笑)

ネット銀行を選択をされる方は、時間的に余裕がある場合 是非検討してみる価値ありです!

ネット銀行やネット証券を普段活用されている方には、ストレスなく選択できると思います。 - 地方銀行・信用金庫・農協系金融機関

金利は0.4後半~0.5%後半

この地方銀行・信用金庫・農協系金融機関の最大のメリットは、地域密着性です。

地域密着性はその地域居住者限定金利や勤務先の信用度で判断してくれることだと思います。

僕が勤務先の勤続10年以上であったこともあり、すんなり仮審査を通りました。

また住宅ローンを借りる際は、保証会社が保証する制度があります。

以前は連帯保証人という人を立て、本人が返済できなくなった際に返済を請求していました。

現在は連帯保証人に代わり、保証会社を通すことで返済を保証することになっています。

地方銀行や信用金庫によってはこの保証会社を立てずに住宅ローンを組むことがあります。

この住宅ローンをプロパーローンといいます。勤務先の信用度によりプロパーローンが可能。

上記のほかに以下のような良い特徴がありました。

補償内容が充実

住宅ローンとともに審査を受ける団体信用生命保険の補償内容がとても充実しています。

ガンになった際にローンがゼロになるだけでなく、本人がガンになったら100万円給付。

また皮膚ガンになった時の給付金30万円、配偶者がガンになった際100万円の給付等。

更に三大疾病付帯。これまでの補償はガン団信の審査が通れば金利UPなしで付帯されます!

また住宅ローンとは別に定期預金を組むことで、金利のキャッシュバックを受けられる等。

(金融機関の作戦に乗せられている気がしますが・・・(笑))

デメリットの一部としては、火災保険の質権設定を設定する必要がある金融機関があります。

現在あまりない制度だそうですが、火災保険を適用する際に金融機関の承認が必要とのこと。

(元々は火災になって返済が滞った際、保険金を持ち逃げしてしまうことがった為だそう)

上記の通り金融機関によっては本当に様々な特徴があります。

共通した住宅ローンの条件は、給与振込設定やクレジットカード・カードローンの作成、

インターネットバンキングの利用や公共料金の支払い設定等。

様々な条件がある為、金利が低いだけでは決めることが出来ません💦

団体信用生命保険について

団体信用性生命保険(以下:団信)は、住宅ローンを組む方が加入することになっている保険です。

ローン返済中に本人が万が一死亡したり高度障害になってしまった時に、ローンが弁済されます。

健康状態に不安がある方は、住宅ローン仮審査と同時に団信の審査も行うことをおススメします!

団信にはいくつか種類があり、ガンになった時に弁済されるガン団信や三大や七大疾病に対応した

疾病団信など様々。もちろん本人が健康なほうが有利です。

ガン団信や疾病団信などは、ローン金利に+0.2~0.3%追加することで付帯することが出来ます。

上記金融機関によっては、金利UP無しでの付帯も可能になります。

また健康状態に不安がある方も金利UPすることで加入できるワイド団信というものもあります。

僕自身健康状態に少し不安があったため、この団信が通るか心配でした。キチンと申告して無事ガン団信も通過しました!

保証会社・保証料について

上記にて保証会社や保証料について書きました。

保証会社を通さないプロパーローンの場合でも、手数料という金額が掛かります。

保証料はローンで借りている金額や期間により変わります。ローン金額の2%程度です。

保証会社が付かない場合でも同様の金額が手数料という形でかかる場合があります。

金利の低さやプロパーローンとなっても、総支払額を確認すると大差はないときもあります。

僕が比較した方法は

僕自身12もの金融機関で住宅ローン仮審査を行ってしまった結果、どう比較をすればよいのか?!

と考えた結果以下の方法で比較検討をしました。

大した方法でなくエクセルシートで条件を並べて比較する方法です。

| 金融機関 | 大手機関 | ネット銀行 | 地銀・信金 | |||

| 申込金額 | 3,000万 (参考) | 3,000万 (参考) | 2,800万 (参考) | 諸経費 持ち出し | ||

| 金利条件 | 0.460% | 提携ローン | 0.420% | 0.520% | ||

| 77,346/月 | 利息249万 | 76,819円/月 | 利息226万 | 72,931円/月 | 利息263万 | |

| 総支払/手数料込 | ¥32,485,296 | ¥32,985,296 | ¥32,264,025 | ¥32,924,025 | ¥30,631,085 | ¥30,731,085 |

| 金利 ボーナス払 | 0.460% | 0.420% | 0.520% | |||

| 69,611/月 | 利息249万 | 69,137円/月 | 利息227万 | 65,638円/月 | 利息263万 | |

| ボーナス月 | 46,448/月 | ←追加分 | 46,129円/月 | ←追加分 | 43,802/月 | ←追加分 |

| 総支払/手数料込 | ¥32,488,123 | ¥32,988,123 | ¥32,266,611 | ¥32,926,611 | ¥30,634,065 | ¥30,734,065 |

| 手数料/保証料 | 0円 | 保証料50万円 | 手数料66万円 | 0円 | 手数料10万円 | 0円 |

| 付加 | 0.200% | 7大疾病 | ||||

| ガン団信 | 〇 | 明治安田生命 | 〇 | 三井住友 | ||

| 一般団信 | 〇 | クレディアグリコル | 〇 | カーディフ 損害保険 | 〇 | 日本生命 |

| デメリット | 0.300% | 提携外ローン | 諸経費NG | 別途現金 200万 | ||

| 条件(ローン) | 給与振込 | 公共料金 引落し | 給与振込 | 公共料金 引落し | 給与振込 | 公共料金 引落し |

| インターネットバンク | インターネットバンク | 携帯料金 支払い | インターネットバンク | |||

| 特典(ローン) | 0.200% | ガン団信 | ガン団信 付帯 | 追加金利 無し | ||

| ▲0.03% | 投信購入 | ガン給付 | 100万円 | |||

| ▲0.01% | NISA移管 | 配偶者ガン給付 | 100万円 | |||

| 家電割引 | 提携ポイント 貯まる | |||||

| 住宅ローン控除 | 概算 | 300万円 | 概算 | 300万円 | 概算 | 280万円 |

※この表はあくまでも参考です。借入額・金利・条件等は仮定しています。

仕事柄こういった比較を行うことがよくあります。

目に見える表にまとめることで、条件のメリット・デメリットが明確になります。

時間があればお試しください(笑)

(僕の”趣味の世界”ですね、このような比較は)

さいごに

今回の記事ではマイホーム探しの重要ポイントである住宅ローンの比較について書いてきました。

僕自身が12の金融機関で仮審査をしたおかげで、こんなに住宅ローン選びに迷い込みました💦

この経験で学んだことは、多くの条件は1つの表にまとめることで選択肢が決まる!

そしてメリット・デメリットが明確になり、自身に一番合ったものを見つけることが出来る!

そして比較対象が多いと悩む要素が増える(笑)

この記事を読んで同じことをしてみようと思う方は少ないかもしれませんが、こういった検討が

皆さんのお役に立てばと思います。

今後も皆さんの役立つ情報となるよう書いていきます!![]()

アフィリエイト広告を利用しています

コメント